給与に関する主な税金

源泉所得税

給与から控除すべき税金には、所得税と住民税がある。所得には、配当所得や譲渡所得、不動産所得などがあり、これらは納税者が自ら確定申告を行う総合課税方式であるが、サラリーマンの給与所得にかかる税金は、給与を支払うごとに勤務先が徴収することになっている。

これを源泉徴収方式といい、それゆえにサラリーマンの所得税を源泉所得税や源泉税などと呼ぶこともある。なお毎月の給与から控除する所得税は概算額であり、年末に確定した本来の税額と、これまでに徴収した概算額の差額を精算する作業が、いわゆる年末調整である。

個人住民税

住民税には、個人住民税と法人住民税があり、経理部門ではこれらを明確に区別しているが、給与計算において住民税といえば、個人住民税を指す。個人住民税は、その市町村の居住者に均等に課税される均等割と、所得に応じて課税される所得割で構成されている。

このうち所得割は、源泉所得税の年末調整が終わった後に、各市町村に提出される給与支払報告書をもとに計算され、確定した個人住民税の額は、翌年の6月から翌々年の5月にかけて、月割(12等分)によって、給与から控除される仕組みである。

源泉所得税と住民税の控除

源泉所得税の控除

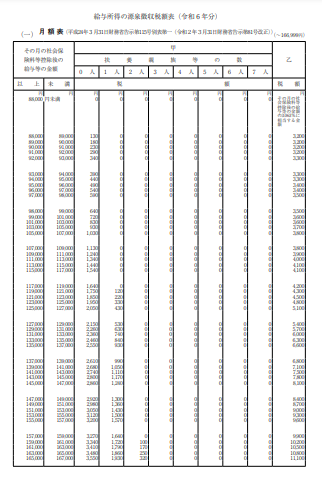

月々の給与から控除される源泉所得税の額は、社会保険料控除後のその月の給与支給額と扶養家族の人数によって定められた「給与所得の源泉徴収税額表」で求めることができる。なお税額表には、主業の給与に課税する甲欄と、副業の収入に課税する乙欄がある。

甲欄と乙欄の違いは税率である。甲欄が概ね給与支給額の数パーセント程度であるのに対し、乙欄は最高で収入の半分近くが税金として徴収される。給与所得を甲欄で課税してもらうには、事前に勤務先へ扶養控除申告書を提出する必要がある(提出できるのは主業のみ)。

住民税の控除

毎年5月になると、近隣の市町村役場から、会社宛に住民税決定通知書が送られてくるので、給与計算ソフトの住民税マスタのデータ更新を行う。通常は6月分から翌年の5月分まで、まとめて税額を変更し、6月の給与明細と一緒に住民税決定通知書の個人控を配布する。

住民税は、個人がそれぞれ金融機関の窓口で納付する普通徴収が原則だが、サラリーマンの場合は、勤務先が従業員の給与から住民税を天引きし、市町村ごとにまとめて納付する特別徴収を行うことなっている。また1月以後に退職する者からは、5月分まで一括徴収する。

控除した税金の納付

ここからは経理部の仕事になるが、給与から控除した源泉所得税と住民税は、翌月10日までに最寄りの金融機関の窓口で、所定の納付書により税務署と市町村役場に納付しなければならない。なお、現在は源泉所得税も住民税も電子納付ができるようになっている。

e-Tax(国税電子申告・納税システム) eL TAX(地方税ポータルシステム)

源泉税と住民税の控除まとめ

給与計算の税務は自前が常識

顧問社労士から給与計算事務の指導を受けている事業所であっても、社労士は源泉所得税や住民税、年末調整に関与できない。理由は、これらは税理士の取り扱い業務となるからだが、法人税の申告ならまだしも、給与計算の税務くらいは自前で処理できるようにしたい。

おすすめの書籍

月々の給与から控除した源泉所得税と年末に確定した年税額との差額を精算するのが年末調整で、年末調整の結果をもとに翌年度の個人住民税が決まる、という流れをもう少し詳しく知りたい人にお勧めの実務書。さらに今期は定額減税もあるため、本書で確認しておこう。

歯科クリニック/病院歯科に強い社労士事務所です。

🍀無料カウンセリングを受ける🍀

悩んだらまずはお気軽にお問い合わせください。

![[商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。] [商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。]](https://hbb.afl.rakuten.co.jp/hgb/1863b02b.4de5dfb0.1863b02c.ab7e73e2/?me_id=1278256&item_id=23547133&pc=https%3A%2F%2Fthumbnail.image.rakuten.co.jp%2F%400_mall%2Frakutenkobo-ebooks%2Fcabinet%2F6899%2F2000015276899.jpg%3F_ex%3D300x300&s=300x300&t=picttext)